筹码分布解析 cyq是筹码分布的简称,具有中国特色的监测资金流的工具。角度新颖,应用价值极高。

一、支撑阻挡定律

形成筹码峰的位置一定是曾经经历过多空争夺的地带,向上攻击抵达这一地带后,将受到抛压和阻力,反之则显示支撑。

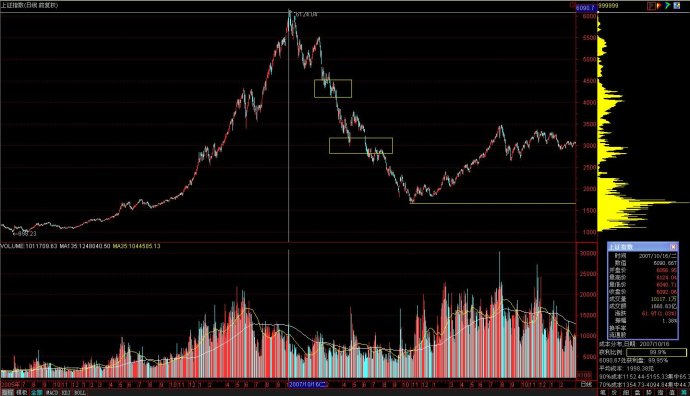

举例:上证指数 我将鼠标放在了6124点,根据支撑阻挡定律,大家来判断股市如果下跌将在哪些地方有支撑,而在这些支撑的地方哪个地方最有力度?

答案自明,我画方框的地方发生了较大的波动,而同时也是筹码峰地带;更为妙绝的是1664点的产生一线,正是一个筹码峰值最高的地方,这就是神奇的支撑阻挡定律。

二、真空加速定律

股价在涨跌过程中,如果一段区间内没有历史筹码或很少,则可能发生加速的现象,因为这相当于前进的路上没有阻碍。

股票经过持续下跌中途无横盘停留所形成的区域。一般为下跌终止日的中间部分。

突破历史新高后的无限真空区。

三、从混沌到有序

如果真的将有一波行情爆发,那么首要条件便是筹码的混沌到有序的集中过程,没有有序的筹码打不了大仗,就好比如果一个民族没有统一的意志,是无法完成民族复兴的重任一样。筹码的有序化可能是一个转折也可能是一个中继。

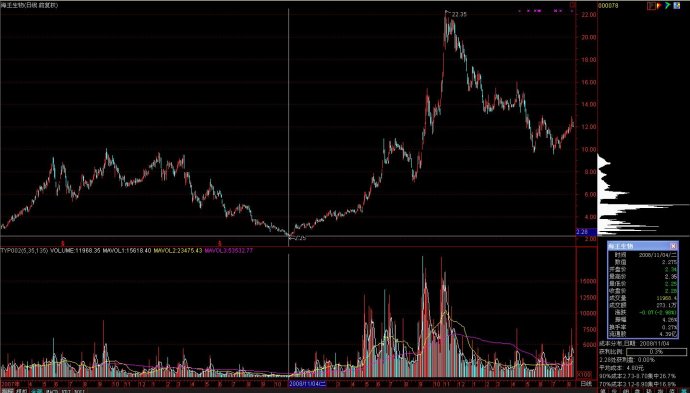

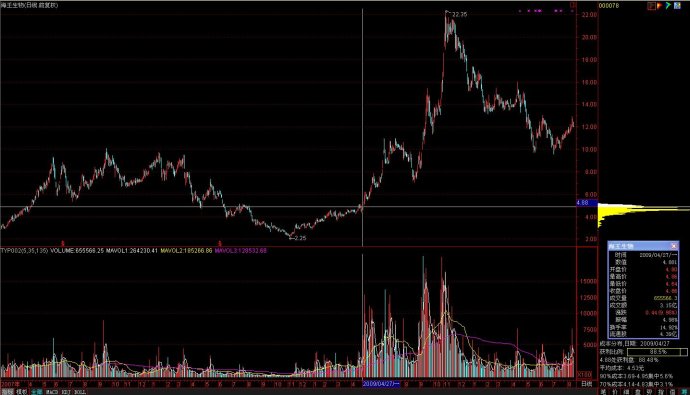

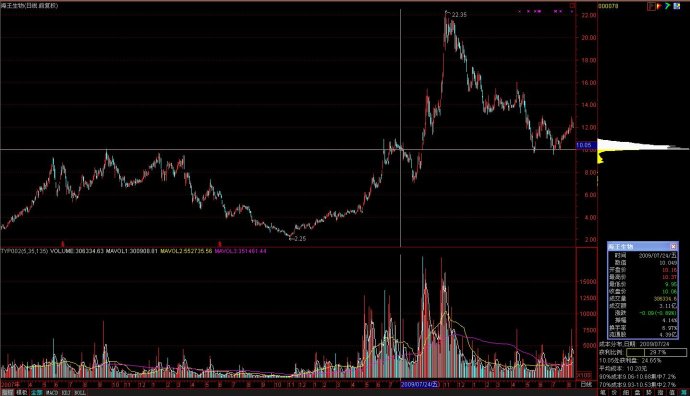

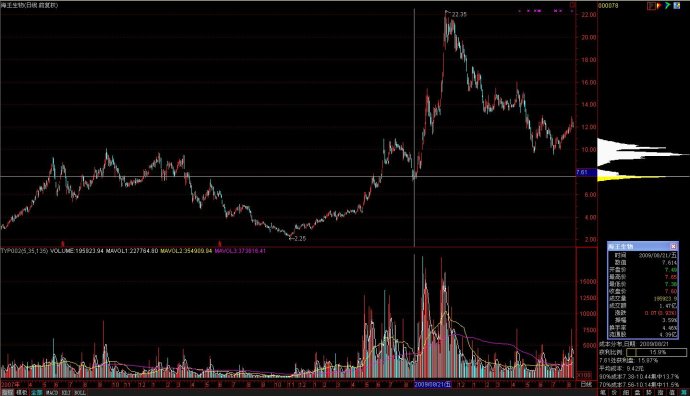

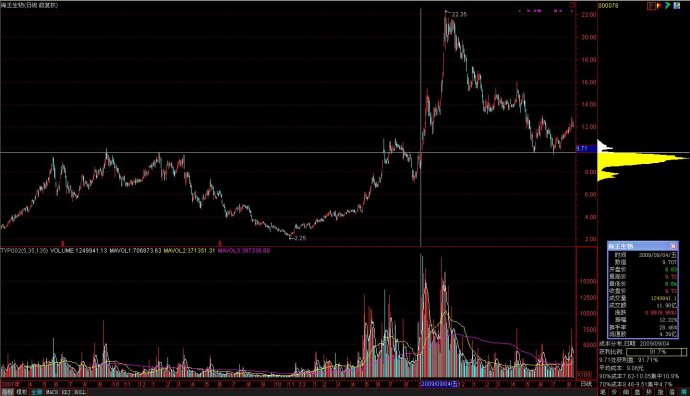

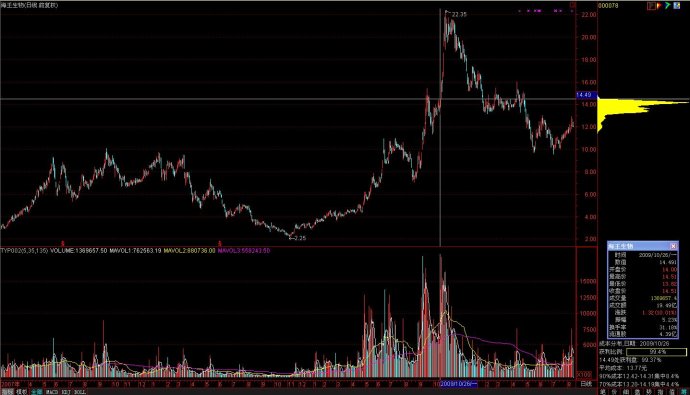

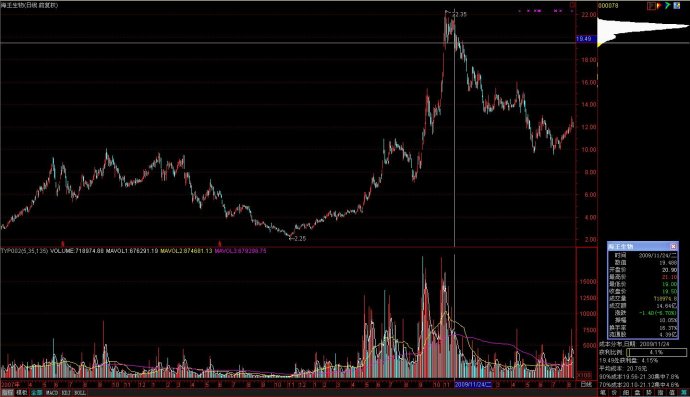

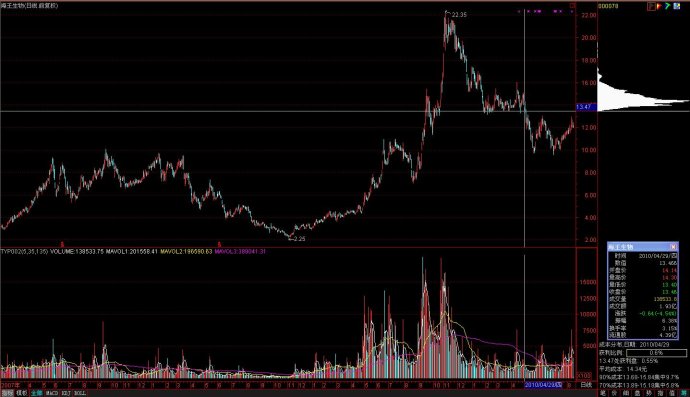

举例:000078 海王生物

2008年11月4日 混沌

2009年4月27日 有序

2009年7月28日 有序

2009年8月21日 混沌

2009年9月4日 有序

2009年10月26日 有序

2009年11月24日 有序

2010年4月29日 有序

四、量化CYQ

感性交易容易使人在交易中情绪化,对于初涉股市不深的人来说,这种感觉的可靠性是非常脆弱的,所以,我在此提出了量化CYQ的概念。这对于初级投资者是非常可贵的市场数据,希望大家好好掌握。

要有这种自学的能力,一个指标摆在这里,要看一看它都有一些什么参数可以让我们参考,研究并发现他们的规律。

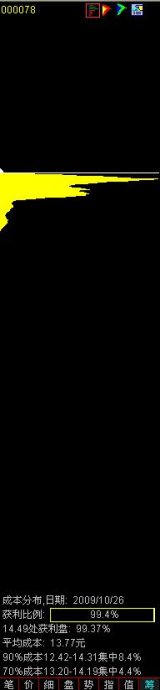

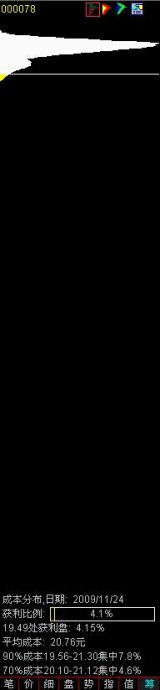

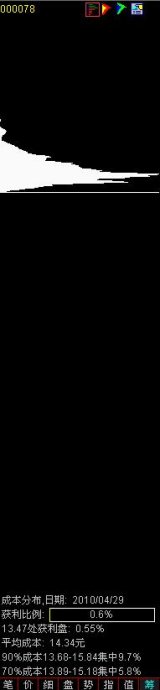

首先让我们截取还以海王生物为例,对它的CYQ进行截图。

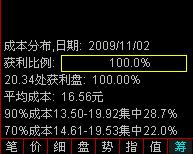

好了,我把第三部分海王生物案例的转折时期的CYQ进行了截图,大家能够从中发现什么?好,还是让我们慢慢说。

1、筹码峰形态:这个是我们最常看的,但估计别的就忽略的差不多了。

2、获利比例:这个是很重要的一个参考数据,量化数据后重要的参考为10%、50%、90%。

当获利比例达到10%以下时,那就是股票极具危险的时刻,很可能将加速下跌,这个也符合我们所说的真空加速定律。

当经过一轮盘整以及筹码的再集中过程后,突然有一天放量并且筹码获利比例达到90%的时候,新一轮上涨的概率非常大。

当获利比例在50%之上,系统风险性趋向于平和,而一旦获利比例达到50%一下时,风险就已经悄然来临。

3、70%成本集中度

我经过大量的研究发现,这个70%成本集中度比90%成本集中度具有更好的作用。毕竟现在不是原来强庄超级控盘的时代。当70%成本集中度达到10%以内时,便应该引起我们的极大关注,但买卖点不一定马上出现,他还会有一个再集中地过程,一旦70%成本集中度在10%以内由小开始发散变大,则是主力进行股市方向性选择的大好时机。再若核对获利比例在90%以上,就让上涨来的更猛烈些吧。

对应着筹码集中,就要有一个筹码发散的概念,一旦筹码发散到了一定程度,对于一个左侧交易者就可以选择出局了,对于一般庄家,这个关键的数据是:20%。达到这个数,就进入了风险区。

举例:2009年11月2日,海王生物从底部开始拉升,第一次70%成本集中度达到了20%,意味着见顶不远,结果历史表明,那里就是一个关键顶部。至于其中的道理,那就是主力如果不能保持一定的筹码集中度,就无法顺利的拉升一只股票,而一旦市场无法达到这样的一个集中度,那么最可能的情况便是主力要溜掉了。

4、N元处获利盘

这个大家很可能都不怎么用,但是却是辨别主力底仓的关键数据。这个数据怎么得到的呢?跟着我做,找到600623双钱股份,打开筹码分布,双击k线界面会出现一个十字光标,那么好了,将十字光标的纵坐标永远对准8.6元。

第一步,将纵坐标移动到2009年08月14日,8.6元处获利盘99.56%。

第二步,将纵坐标移动到2009年08月27日,8.6元处获利盘95.80%。

第三步,将纵坐标移动到2009年09月02日,8.6元处获利盘57.21%。

第四步,将纵坐标移动到2009年09月16日,8.6元处获利盘38.90%。

第五步,将纵坐标移动到2009年11月03日,8.6元处获利盘19.75%。

好了,演示完毕,大家可以通过分析庄家的底仓来判断庄家的出货速度与出货形式,实际上这一轮双钱股份的上涨还有原来庄家参与的痕迹,为什么?因为原来庄家建仓的时间可以说是太长了,太有力度了。导致底仓一直没有完全消失,这种情况一直延续到近期双钱股份的再次暴涨,底仓才算是告一段落,我在这里给大家量化一下数值:

当底仓减小到20%以下时,风险出现;

当底仓减小到5%以下时,存在巨大风险。